【連載】不動産投資信託(JREIT)について

- 2019/10/25

- 不動産投資

- 【連載】不動産投資信託(JREIT)について はコメントを受け付けていません

こんにちは。ふりーパパです。今回は、注目を浴びている「不動産投資信託(JREIT)」について解説します。

※以降は「JREIT」と表記

「JREIT」は、現在かなりの高値水準にあるといわれており、これからの展開が気になるところです。基本の部分から暴落の危険性まで触れていますので、ご自身の判断材料にしていただければと思います。

「JREIT」の基本

「JREIT」とは不動産投資信託のことで、「JREIT」とは「Japan Real Estate Investment Trust」の略称です。日本では、実に20年近い歴史を有します。

「JREIT」の特徴は、東京株式市場(東証)に上場していることです。個別不動産投資とは異なり、投資家が売りたいと思えばいつでも換金できるメリットがあります。

また、「JREIT」は東証に上場していることで常に時価が分かり、配当が得られるというメリットもあります。

さらに、「JREIT」自体は法人税の対象となっていないため、「JREIT」からの配当を受け取った個人投資家が「JREIT」からの配当に対する税金(分離課税)を払うだけで終わるというのもメリットの1つです。

反対に、上場しているということは日々の「JREIT」価格に値動きがあるということですので、買った値段で売却できるかどうかについては不透明な部分があります。これは「JREIT」の大きなリスクといえます。

空室率の増加や調達金利の上昇リスクなど、不動産投資固有のリスクも含んだ投資対象ということです。

現状の「JREIT」は、かなりの高値水準にあるため、不況による空室率の拡大や借入金金利の上昇などの悪影響を受ける可能性があり、いつ暴落をしてもおかしくない危険な状況だと考えられます。

なお、非上場の「JREIT」もありますが、基本的に個人投資家には販売されません。

1.時代背景と制度とその成り立ち

「JREIT」は、アメリカの制度を真似て日本が2001年に創設した制度です。

1990年代の不動産バブル崩壊を受け、日本の金融機関は不動産を流動化(現金化)しやすくするために不良債権(担保としての不動産)をどう処理するかという選択肢のひとつとして「JREIT」を代表とする取引スキームを考案していました。

現在では、大手金融機関や個人投資家の身近な不動産投資の道具として認知されています。

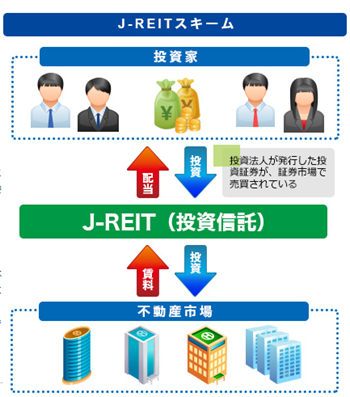

2.取引構図(スキーム)

「JREIT」のスキームは、以下の通りです。

引用元:Japan-REIT.com

3.「JREIT」の組み立て

まず、大手の不動産会社などがスポンサー(大口投資家)となり、不動産投資法人と呼ばれる「JREIT」専用の法人を設立します。

その法人が不動産市場から自己資金と金融機関からの借入金(取得資金の50%程度)などを元に不動産(通常は、複数の不動産のポートフォリオ)を取得し、大きな資金をまとめて運用する形式を取るのが一般的です。

「JREIT」では、この投資法人が有する配当原資の90%以上を投資家に配当するというルールが適用されており、以下のような簡単な計算で配当原資が計算されています。

賃料収入―不動産管理費用―借入金金利 ≒ JREIT配当原資

「JREIT」は、50%程度のノンリコースローン(債務者である投資法人がローン返済の義務を負わず、ローンの貸し主は融資対象物件の収益のみから返済を受ける権利を有するローン)を受けて投資をしており、その借入資金調達の条件については気を付けた方がいいのかもしれません。

過去には、借入金の期限延長ができずに倒産した「JREIT」もありました。

現在は、日本政府も投資のインフラとしての上場「JREIT」に対するレバレッジ(借入金比率)の制限などで、倒産隔離政策(倒産しないようにする諸政策)などが実施されています。

また、日本政府の指導もあり、常に東証(証券取引所)、金融機関、監査法人などが「JREIT」を監視しています。

「JREIT」の配当利回りが3%台ということは、実際のグロス利回りが4%~5%台の不動産に投資をしており、「JREIT」の価格上昇でネット利回りが3%にもなるということは、かなり低い借入金調達コストでないと実現できないという状況になっているのです。

現状は長期の金利の低下もあり、0.2%~1.0%くらいの超低金利で「JREIT」が借入金を調達している状況があるからです。

4.利回りの考え方

配当利回りの構成は、以下のように自己資金による部分がおおむね50%、借入金の部分がおおむね50%というような資金調達の構成になります。

自己資金による調達部分の配当利回り + ノンリコースローンによる調達部分の配当利回り ≒ 「JREIT」配当利回り

たとえば、投資不動産のグロス利回りが4%で不動産管理費用が0.5%、投資対象のネット利回りが3.5%で借入金の金利が0.5%だとすると、「JREIT」の配当利回り計算は以下のようになります。

自己資金分「(4%-0.5%=3.5%)×50%」 + ノンリコースローン分「(4%-0.5%-0.5%)×50%」 = 3.25%

5.東証「JREIT」インデックス(指数)

東証では、東証に上場している「JREIT」の指数を毎日発表しており、この利回りがある意味、投資の指標となるかもしれません。インデックスは金利低下をはやし、過去1年間については大きく上げています。

なお、「JREIT」指数は東京証券取引所によって以下のサイトで毎日発表されています。

▷株価指数リアルタイムグラフ – 東証REIT指数|日本取引所グループ

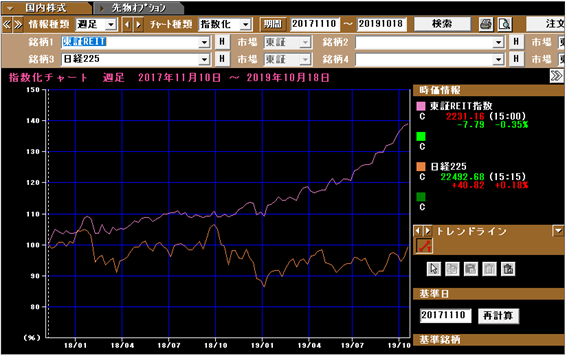

以下のチャートをご覧ください。ピンク色の線が、「JREIT」指数の値動きです。

引用元:楽天証券 マーケットスピード

日経平均が大きく上がらない中で、「JREIT」は大きく上げてきています。これは、中長期的に日本の金利が上がらないことを示唆しているのかもしれません。

東証の「JREIT」指数は、過去約1年半で約40%上昇と大きく上昇していることが見て取れます。特に、去年の年末に日経平均が暴落している局面から、その後「JREIT」は大きく上がるようになっています。

一方で、日経平均株価(上記茶色のチャート)が横ばいで推移しているのを見れば、「JREIT」指数がかなり大きく上がっていることが分かると思います。

現状の「JREIT」指数が大きく上昇して平均分配金利回りは3%程度まで配当利回りが低下していますが、株式相場が低迷する中で魅力的な投資対象として個人投資家などからも注目を浴びるようになってきています。

逆にいえば、現状は暴落のリスクを抱えている状況ともいえるでしょう。

通常の不動産投資のリスクと上場JREITのリスク比較

通常、不動産投資家にとっての不動産投資とは、居住用のアパートや居住用のマンションなどに投資するのが一般的です。

最近では、その代替投資としての東京証券取引所に上場している「JREIT」への投資は身近な不動産投資となってきているかもしれません。ただし、上場しているので換金しやすいというメリットがあります。

これを逆にいえば、日々価格変動リスクにさらされているということです。

ここで、通常の不動産投資と「JREIT」投資のリスクやメリットを比較してみましょう。

| 不動産(現物)投資 | JREIT投資 | |

| ① 換金性 | かなり低い | かなり高い |

| ② 空室リスク | あり | あり |

| ③ 借入金の金利上昇リスク | あり | あり |

| ④ 借入金の返済リスク | あり | あり |

| ⑤ オーナー破産リスク | 高い。投資家として、借入金の返済が滞るリスクが大きい | 低い。原則、JREITは、倒産隔離とシステムがあり、倒産することはめったにない。 |

| ⑥ オーナーリターン

(2019年10月時点) |

新築アパート投資で、おおむね7%程度。ネット利回りは、4%~5%程度 | ネット利回り3%程度が主流 |

| ⑦ 不動産管理 | 必要 | 必要なし |

| ⑧ 税金の扱い | 確定申告をする。利益に対して、累進課税 | 原則、分配金の源泉税を支払いのみで終了 |

| ⑨ 投資対象 | 居住用が主。 | オフィスビルなどの商業用不動産のポートフォリオが主 |

| ⑩ 時価評価 | 不動産鑑定などによる | 日々、株式市場で公表されている。 |

| ⑪ 価格変動リスク | あり | 日々の値段が公表されており、売りたい時に売れるが、価格変動によって、損益が変動する。 |

JREITの個別銘柄の選び方

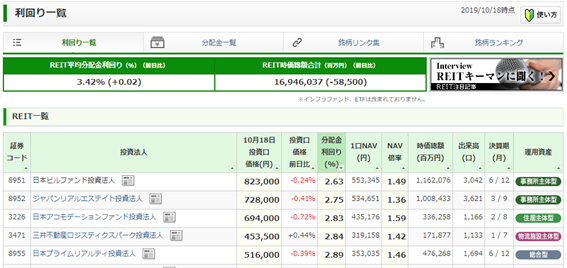

JREITを選ぶには、『Japan JREIT』を使うと、とっても便利です。配当利回りや投資対象の不動産の省まで、すべてにわたって網羅されています。

そのため、このサイトさえあれば「JREIT」の現状の詳細がよく分かるでしょう。

まず、利回り一覧で分配金(配当)利回りが低い順番に見ると、以下のように表示されます。

ここでは、配当利回りではなく、「分配金利回り」として表示されています。

これは、投資信託では「配当」より「分配金」という表現を用いるのが一般的だからです。

1.各JREITの内容を知る

このサイトでは、各REITどのような不動産に投資しているかを見ることが最も重要です。

まず、このサイトの「運用資産」と記載されている部分に注目します。

- 事業所主体型=主にオフィスビルが投資対象

- 住居主体型=主に居住用物件が投資対象

- 商業施設主体型=主にショッピングセンターなどの商業施設が投資対象

- ホテル主体型=主にホテルが投資対象

- 物流施設主体型=主に物流関連の不動産が投資対象

- ヘルスケア施設主体型=主に老人保健施設などが投資対象

- 総合型=いろいろな不動産、ただし、事業主や居住用がメインとする投資対象

- 複合型=空港やその関連施設、工場や研究センター設備などにも投資

中でも、8の複合型になると注意が必要です。企業の工場設備など、不動産の中でもあまり換金性のない不動産に投資しているものもあるからです。

分かりやすいのは、上記の1~7の運用資産ではないでしょうか。

続いて、予想分配金利回りを見ます。

※通常、「JREIT」では次回の分配金予想を公表しています

ただし、分配金利回りが高いものは、それなりのリスクを抱えています。リスクを考える際には、まず、スポンサーと呼ばれる「JREIT」の大株主を見るのがオススメです。

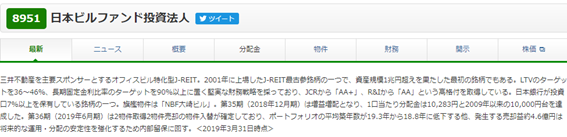

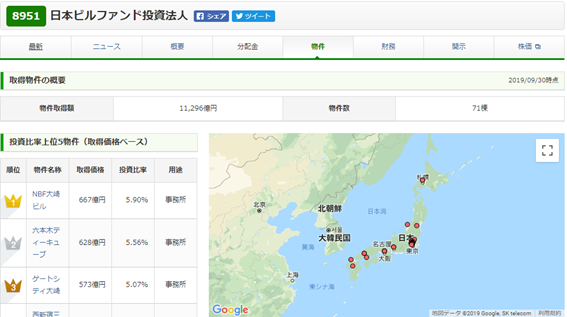

ひとつの例として、「日本ビルファンド投資法人」を見てみましょう。この「JREIT」は現状での分配金利回りが3%未満(2.67%、10月20日現在)となっており、「JREIT」の中で最も安全性が高いと考えられます。

この銘柄をクリックして詳細を見ると以下のように表示され、このスポンサーは日本でも超大手の不動産会社「三井不動産」であることが分かりました。

詳細な投資対象物件を見ると、以下の通り、東京都内のオフィスビルなども含まれています。

このような流れで「JREIT」銘柄の投資対象の詳細を調べて投資すると、投資対象の安全性がよく分かりますね。

中には、新興の不動産会社である「ケネディクス」が運用する「ケネディクスレジデンシャル不動産投資法人」もあります。

三井不動産と比較するとスポンサーとしては見劣りしますが、高い分配金利回りは魅力的です。

日本ビルファンド投資法人の予想分配金利回り:2.63%

ケネディクスレジデンシャル不動産投資法人の予想分配金利回り:3.67%

(2019年10月20日現在)

あとは、投資家のマインド(考え方)や個人投資家の希望するリスクとリターンの銘柄を選んで投資対象にすると面白いかと思われます。

ただし、換金性が高いとはいっても、価格変動によって損をするかもしれません。不動産投資同様に、「JREIT」もいろいろなリスクを内包している点については十分に理解をしておくことが必要です。

「JREIT」に関する上記記述は、先ほど紹介したサイトで網羅されています。

『Japan JREIT』のサイトで得られる情報は、以下のサイト情報のいずれかをクリックすれば全て表示されます。とても便利なサイトなため、「JREIT」の個別銘柄を選ぶ際には必須のサイトといえるでしょう。

まとめ

いかがでしたか? 「JREIT」に対する理解度が高まり、投資対象のひとつとして検討してみても面白いと思われたのではないでしょうか。もちろん、投資家としては、かなりの高値水準にある現状では暴落のリスクがあることも認識した上で投資をする必要があることも、最後に申し上げておきます。

ふりーパパ

ふりーパパ

1980年代後半から不動産投資開始。

2004年にサラリーマンを卒業して、不動産投資や株式投資などにて生計を立てる。不動産投資に必要な頭金を株式投資などの紙の資産への投資をし、それを元手に借入金を起こして不動産投資をしているのが特徴

http://freepapa.enjyuku-blog.com/